ж–Ү/fasiondog

816иӮЎеёӮдәӢ件вҖқжңүж¶ҲжҒҜжҢҮз§°жҳҜе…үеӨ§иҜҒеҲёзӯ–з•ҘжҠ•иө„йғЁжқЁеү‘жіўеӣўйҳҹжүҖйҖ жҲҗзҡ„гҖӮиҝҷж¬ЎдәӢ件еҲ°еә•жҳҜвҖңд№ҢйҫҷжҢҮвҖқпјҢиҝҳжҳҜдёәдәҶжүіеӣһеңЁиЎҚз”ҹе“ҒдәӨжҳ“дёҠзҡ„дәҸжҚҹиҖҢеҶ’然еҸ‘еҠЁзҡ„жҝҖиҝӣдәӨжҳ“пјҢиҝҳзңҹйҡҫиҜҙгҖӮжҚ®дј й—»гҖӮд»Ҡе№ҙд»ҘжқҘпјҢе…үеӨ§йӣҶеӣўд№Ңйҫҷйў‘еҸ‘вҖ”вҖ”е…ҲжҳҜе…үеӨ§жңҹиҙ§зҡ„дәӨжҳ“зі»з»ҹеҮәеӨ§й—®йўҳпјҢеҲ°6жңҲд»ҪпјҢе…үеӨ§й“¶иЎҢеңЁй“¶иЎҢй—ҙеҗҢдёҡиҝқзәҰд»ӨдәӨжҳ“ж–№е…ҙдёҡ银иЎҢ60дәҝеҲ°жңҹиө„йҮ‘ж— жі•ж”¶еӣһпјҢзӣҙжҺҘеҜјиҮҙеҸІж— еүҚдҫӢзҡ„вҖңжөҒеҠЁжҖ§еҚұжңәвҖқпјҢиҝҷдёҖдёӢеҸҲиҪ®еҲ°е…үеӨ§иҜҒеҲёгҖӮ

816иӮЎеёӮдәӢ件вҖқжңүж¶ҲжҒҜжҢҮз§°жҳҜе…үеӨ§иҜҒеҲёзӯ–з•ҘжҠ•иө„йғЁжқЁеү‘жіўеӣўйҳҹжүҖйҖ жҲҗзҡ„гҖӮиҝҷж¬ЎдәӢ件еҲ°еә•жҳҜвҖңд№ҢйҫҷжҢҮвҖқпјҢиҝҳжҳҜдёәдәҶжүіеӣһеңЁиЎҚз”ҹе“ҒдәӨжҳ“дёҠзҡ„дәҸжҚҹиҖҢеҶ’然еҸ‘еҠЁзҡ„жҝҖиҝӣдәӨжҳ“пјҢиҝҳзңҹйҡҫиҜҙгҖӮжҚ®дј й—»гҖӮд»Ҡе№ҙд»ҘжқҘпјҢе…үеӨ§йӣҶеӣўд№Ңйҫҷйў‘еҸ‘вҖ”вҖ”е…ҲжҳҜе…үеӨ§жңҹиҙ§зҡ„дәӨжҳ“зі»з»ҹеҮәеӨ§й—®йўҳпјҢеҲ°6жңҲд»ҪпјҢе…үеӨ§й“¶иЎҢеңЁй“¶иЎҢй—ҙеҗҢдёҡиҝқзәҰд»ӨдәӨжҳ“ж–№е…ҙдёҡ银иЎҢ60дәҝеҲ°жңҹиө„йҮ‘ж— жі•ж”¶еӣһпјҢзӣҙжҺҘеҜјиҮҙеҸІж— еүҚдҫӢзҡ„вҖңжөҒеҠЁжҖ§еҚұжңәвҖқпјҢиҝҷдёҖдёӢеҸҲиҪ®еҲ°е…үеӨ§иҜҒеҲёгҖӮ

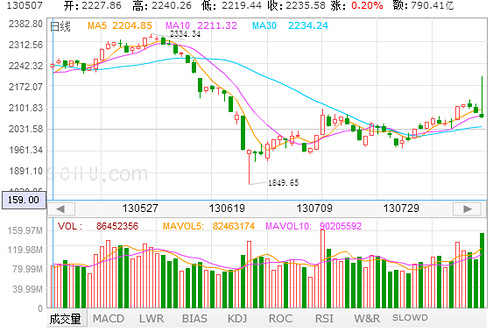

зҲҶдәҶпјҒзҲҶдәҶпјҒдёӯеӣҪиӮЎеёӮеңЁиҝҷдёҖеҲ»йӣ„иө·дәҶдёҖжҠҠвҖ”вҖ”д»ҠеӨ©дёҠеҚҲ11ж—¶еҗҺеӨ§зӣҳзӘҒ然еҝ«йҖҹжӢүеҚҮпјҢзӣҳдёӯжңҖй«ҳжҠҘ2198.85зӮ№пјҢдёҚи¶іеҚҒеҲҶй’ҹж—¶й—ҙеҶ…жӢүеҚҮзҷҫдҪҷзӮ№пјҢж¶Ёе№…дёҖеәҰи¶…5%гҖӮ

йңҮеҠЁж•ҙдёӘеёӮеңәпјҒжҺҘзқҖж•ҙдёӘеёӮеңәз–Ҝдј еҗ„з§Қж¶ҲжҒҜпјҢд»ҺиӮЎжҢҮжңҹиҙ§еҲ°дјҳе…ҲиӮЎе•Ҙж¶ҲжҒҜйғҪжңүгҖӮзӣҙеҲ°жңүж¶ҲжҒҜз§°вҖңе…үеӨ§иҜҒеҲёзҡ„еҸІдёҠжңҖеӨ§д№ҢйҫҷжҢҮпјҢжҚ®жӮүдёҚжҳҜиҮӘиҗҘпјҢжҳҜиЎҚз”ҹе“ҒйғЁй—ЁеҒҡйҮҸеҢ–жҠ•иө„зҡ„дёҖдёӘETFеҘ—еҲ©дә§е“ҒдёӢеҚ•еӨұиҜҜгҖӮе°Ҷ3000дёҮиӮЎй”ҷеҶҷжҲҗ3000дёҮжүӢгҖӮвҖқ

然еҗҺеҸҲжңүж¶ҲжҒҜз§°вҖңе…үеӨ§зҡ„жүҖжңүй«ҳз®ЎйғҪеҫ…еңЁе…¬еҸёдёҚеҮҶзҰ»ејҖпјҢзӯүзқҖдёҠдәӨжүҖжқҘжҹҘпјҢж°”ж°ӣзҙ§еј гҖӮвҖқпјҢеҲ°дёӢеҚҲпјҢе…үеӨ§еҸ‘еёғе…¬е‘Ҡпјҡд»ҠеӨ©дёҠеҚҲпјҢе…үеӨ§иҜҒеҲёзӯ–з•ҘжҠ•иө„йғЁй—ЁиҮӘиҗҘдёҡеҠЎеңЁдҪҝз”Ёе…¶зӢ¬з«Ӣзҡ„еҘ—еҲ©зі»з»ҹж—¶еҮәзҺ°й—®йўҳпјҢе…¬еҸёжӯЈеңЁиҝӣиЎҢзӣёе…іж ёжҹҘе’ҢеӨ„зҪ®гҖӮ

жүҖд»ҘеҲ°дёӢеҚҲж—¶пјҢеӨҡж–№йғҪжҢҮе…үеӨ§иҜҒеҲёзҡ„вҖңд№ҢйҫҷвҖқжғ№еҮәдәҶиҝҷж¬ЎеӨ§дәӢгҖӮ

е…үеӨ§зңҹжҳҜдёҚе®үеҲҶзҡ„дё»е„ҝвҖ”вҖ”д»Ҡе№ҙд»ҘжқҘпјҢе…үеӨ§йӣҶеӣўе°ұи·ҹеҗғй”ҷиҚҜдёҖиҲ¬пјҢд№Ңйҫҷйў‘еҸ‘вҖ”вҖ”е…ҲжҳҜе…үеӨ§жңҹиҙ§зҡ„дәӨжҳ“зі»з»ҹеҮәеӨ§й—®йўҳпјҢеҲ°6жңҲд»ҪпјҢе…үеӨ§й“¶иЎҢеңЁй“¶иЎҢй—ҙеҗҢдёҡиҝқзәҰд»ӨдәӨжҳ“ж–№е…ҙдёҡ银иЎҢ60дәҝеҲ°жңҹиө„йҮ‘ж— жі•ж”¶еӣһпјҢзӣҙжҺҘеҜјиҮҙеҸІж— еүҚдҫӢзҡ„вҖңжөҒеҠЁжҖ§еҚұжңәвҖқпјҲй’ұиҚ’пјүпјҢдёӯеӣҪ银иЎҢдёҡйЈҺеЈ°й№Өе”іиҚүжңЁзҡҶе…өпјҢдёҫеӣҪйңҮеҠЁпјҒиҝҷдёҖдёӢеҸҲиҪ®еҲ°е…үеӨ§иҜҒеҲёпјҢд»ҘдёҖдёӘвҖңд№ҢйҫҷжҢҮвҖқпјҢеҚҺдёҪең°еҲ·еҮәдәҶдёҖж¬ЎиӮЎеёӮеӨ§дәӢ件гҖӮ

иҝҷж¬Ўд№Ңйҫҷзҡ„ж“ҚдҪңиҖ…е…ҲжҳҜиў«е®ҡдҪҚдёәе…үеӨ§иҜҒеҲёзҡ„и‘ӣж–°е…ғйҮҸеҢ–жҠ•иө„еӣўйҳҹпјҢе…үеӨ§зҡ„и‘Јз§ҳжў…еҒҘ并жңӘзӣҙжҺҘзЎ®и®ӨпјҢеҸӘжҳҜз§°дјҡиҝӣдёҖжӯҘж ёжҹҘгҖӮ

иҖҢеҲ°дёӢеҚҲ3зӮ№ж—¶пјҢжңүи®°иҖ…иҒ”зі»дәҶи‘ӣж–°е…ғжң¬дәәпјҢд»–еҗҰи®ӨдёҺд»–жңүе…іпјҢ然еҗҺзҹӣеӨҙеҸҲзӣҙжҢҮе…үеӨ§иҜҒеҲёзӯ–з•ҘжҠ•иө„йғЁжқЁеү‘жіўеӣўйҳҹгҖӮ

йӮЈд№ҲпјҢеҲ°еә•жҳҜе“ӘдёӘеӣўйҳҹпјҹ

жҚ®е…¬ејҖиө„ж–ҷпјҢи‘ӣж–°е…ғпјҢз”·пјҢеҺҹеӣҪдҝЎиҜҒеҲёз ”究жүҖеүҜжүҖй•ҝе…јйҮ‘иһҚе·ҘзЁӢйҰ–еёӯеҲҶжһҗеёҲгҖӮеҚ—дә¬еӨ§еӯҰз»ҸжөҺеӯҰеҚҡеЈ«еҗҺпјҢжӣҫжӢ…д»»еҚ—дә¬еӨ§еӯҰеүҜж•ҷжҺҲпјҢжҳҜйҮ‘иһҚе·ҘзЁӢйўҶеҹҹзҡ„зҝҳжҘҡгҖӮи‘ӣж–°е…ғеёҰйўҶзҡ„еӣҪдҝЎеӣўйҳҹеңЁ2009е№ҙиҺ·еҫ—ж–°иҙўеҜҢиҜ„йҖү第дәҢпјҢ并иҝһз»ӯеңЁ2010е№ҙгҖҒ2011е№ҙиҺ·еҫ—иҜҘйЎ№иҜ„жҜ”зҡ„第дёҖгҖӮд»–е’Ңж——дёӢзҡ„еӣўйҳҹдәҺ2012е№ҙ4жңҲзҡ„ж—¶еҖҷйӣҶдҪ“жҠ•еҘ”е…үеӨ§иҜҒеҲёгҖӮи‘ӣж–°е…ғзҡ„и–Әй…¬дёҚиҸІгҖӮеҪ“ж—¶жңүж·ұеңіеӨ§еһӢеҲёе•Ҷз ”з©¶жүҖиҙҹиҙЈдәәиЎЁзӨәпјҢвҖңе№ҙжҲҗжң¬еңЁеҚғдёҮе…ғд»ҘдёҠжҳҜиӮҜе®ҡзҡ„гҖӮвҖқ

иҖҢжқЁеү‘жіўпјҢжҜ•дёҡдәҺдёҠжө·иҙўз»ҸеӨ§еӯҰпјҢжӣјеҪ»ж–Ҝзү№еӨ§еӯҰйҮ‘иһҚеӯҰеҚҡеЈ«пјҢжӣҫд»»е…үеӨ§иҜҒеҲёйҮ‘иһҚиЎҚз”ҹе“ҒйғЁи‘ЈдәӢжҖ»з»ҸзҗҶпјҢзҺ°еңЁиҙҹиҙЈе…үеӨ§иҜҒеҲёзӯ–з•ҘжҠ•иө„йғЁгҖӮиҜҘйғЁй—ЁзӢ¬з«ӢдәҺиҮӘиҗҘйғЁй—ЁеӨ–пјҢзӣҙжҺҘеҸ—еүҜжҖ»жҢҮжҢҘпјҢ规模иҝңеӨ§дәҺиҮӘиҗҘпјҢжҳҜйҮҸеҢ–дәӨжҳ“зҡ„еӯҗе…¬еҸёпјҢзӣҙжҺҘжҠҘеңәеҶ…пјҢжІЎйҖҡиҝҮйЈҺйҷ©жҺ§еҲ¶гҖӮ

д»Ҡе№ҙж—©дәӣж—¶еҖҷпјҢжқЁеү‘жіўжӣҫиҜҙвҖңж— и®әжҳҜиө„жң¬еёӮеңәиҝҳжҳҜе®һдҪ“з»ҸжөҺпјҢйғҪйңҖиҰҒйҮ‘иһҚиЎҚз”ҹе“ҒгҖӮвҖқпјҢдёҖзӣҙд»ҘжқҘпјҢд»–йғҪжҳҜиЎҚз”ҹе“ҒеёӮеңәзҡ„жҺЁеҠЁиҖ…пјҢж—©еңЁ2007е№ҙпјҢеңЁгҖҠз»“жһ„жҖ§иЎҚз”ҹе“Ғпјҡдёӯиө„银иЎҢжІҰдёәй”Җе”®жё йҒ“гҖӢдёҖж–ҮдёӯпјҢд»–е°ұжҸҗеҮәвҖңдҪҶеҰӮжһңдёҚж”№зҺ°жңүзӣ‘з®ЎзҺҜеўғ,иҰҒж”№е–„дёӯеӣҪеҲёе•ҶеӨ§дҪ“дёҠйқ еӨ©еҗғйҘӯзҡ„зӣҲеҲ©з»“жһ„еҹәжң¬дёҠжҳҜз©әи°ҲвҖқпјҢд»–жҸҗеҮәиҰҒвҖңеӨ§еҠӣеҸ‘еұ•йңҖиҰҒжҷәеҠӣиө„жң¬жҠ•е…Ҙзҡ„дәӨжҳ“зұ»дёҡеҠЎжҳҜеҲёе•ҶдёҡеҠЎз»“жһ„ж”№е–„зҡ„ж ёеҝғжҺӘж–ҪпјҢзӣ‘з®ЎиҖ…йңҖиҰҒдёәеҲёе•Ҷзҡ„дёҡеҠЎеҚҮзә§еҲӣйҖ е®ҢеӨҮзҡ„жі•еҫӢе’Ңзӣ‘з®ЎзҺҜеўғвҖқпјҢеҚіејҖж”ҫиЎҚз”ҹе“ҒдёҡеҠЎгҖӮ

еңЁд»–зҡ„жҺЁеҠЁдёӢпјҢе…үеӨ§иҜҒеҲёжӣҫе’Ңжі•еӣҪе…ҙдёҡ银иЎҢиҒ”еҗҲи®ҫи®ЎдәҶдёҖж¬ҫжҢӮй’©AиӮЎзҡ„дәәж°‘еёҒзҗҶиҙўдә§е“ҒгҖӮ

иҖҢе…үеӨ§иҜҒеҲёеүҚйҮ‘иһҚиЎҚз”ҹе“ҒйғЁдәәеЈ«иЎЁзӨәвҖңеҪ“ж—¶пјҢеҗ„家еҲёе•Ҷзҡ„зҠ¶жҖҒеҸҜд»ҘиҜҙжҳҜйғЁй—ЁиҖҒжҖ»еёҰзқҖдёҖзҫӨжҠҖжңҜз”·пјҢй—·еңЁеұӢйҮҢйқўзҺ©зҘЁејҸең°е°қиҜ•еҗ„з§ҚдәӨжҳ“зӯ–з•ҘгҖӮвҖқ

еҸҜжІЎжғіеҲ°зҡ„жҳҜпјҢе°ұжҳҜиҝҷж ·дёҖзҫӨжҠҖжңҜз”·жҗһеҮәзҡ„иЎҚз”ҹе“ҒпјҢзҺ°еңЁжғ№еҮәдәҶжғҠеӨ©еӨ§еҠЁйқҷпјҒ

жҚ®з»ҹи®ЎпјҡвҖңд»Һзӣҳдёӯе…¬ејҖж•°жҚ®жҳҫзӨәпјҢиҝҷж¬ЎзҘһз§ҳиө„йҮ‘жҡҙжӢүжқғйҮҚжҢҮж ҮиӮЎеҠЁз”Ёзҡ„иө„йҮ‘жғ…еҶөеӨ§иҮҙеҰӮдёӢпјҡдёӯзҹіжІ№5318дёҮе…ғпјҢпјҢдёӯзҹіеҢ–4822дёҮе…ғпјҢжөҰеҸ‘иЎҢ1.06дәҝе…ғпјҢеҚҺеӨҸиЎҢ3367дёҮе…ғпјҢж°‘з”ҹ2.21дәҝе…ғпјҢжӢӣиЎҢ1.17дәҝе…ғпјҢе·ҘиЎҢ1.28дәҝе…ғпјҢеҶңиЎҢ1.32дәҝе…ғпјҢдёӯиЎҢ7968дёҮе…ғпјҢе…ҙдёҡ银иЎҢ1.53дәҝе…ғпјҢдёӯдәәеҜҝ2622дёҮе…ғпјҢдҝқеҲ©1.35дәҝе…ғпјҢдёҮ科4639дёҮе…ғпјҢдёӯдҝЎиҜҒеҲё2.6дәҝе…ғпјҢжө·йҖҡ1.34дәҝе…ғпјҢж–№жӯЈиҜҒеҲё9564дёҮе…ғгҖӮдёҠиҝ°16еҸӘи¶…зә§жқғйҮҚжҢҮж ҮиӮЎзҙҜи®ЎеҠЁз”Ёиө„йҮ‘зәҰ17.69дәҝе…ғгҖӮиҖғиҷ‘еҲ°иҝҳжңүе…¶д»–дёҖдәӣжқғйҮҚзЁҚиҪ»зҡ„жҢҮж ҮиӮЎд№ҹжңүдёҖе®ҡж¶Ёе№…пјҢеӣ жӯӨеҸҜд»ҘеӨ§иҮҙдј°и®ЎеҠЁз”Ёиө„йҮ‘зәҰ20дәҝе…ғгҖӮвҖқ

йӮЈд№ҲпјҢеҲ°еә•жҳҜжқЁеү‘жіўеӣўйҳҹе‘ўпјҹиҝҳжҳҜеҸҰжңүвҖңзңҹеҮ¶вҖқе‘ўпјҹжҒҗжҖ•е°ұжҲҗдәҶдёҚи§Јд№Ӣи°ңдәҶгҖӮ

еҸҰжңүе°ҸйҒ“ж¶ҲжҒҜпјҢеӣ дёәеңЁиҝҷжӯӨж¬ЎдәӢ件дёӯпјҢе…үеӨ§иҜҒеҲёжңҖжё…жҘҡжғ…еҶөпјҢжүҖд»ҘдёӢеҚҲеңЁиӮЎжҢҮжңҹиҙ§дёҠеҒҡеӨ§йҮҸз©әеҚ•еҜ№еҶІпјҢз»“жһңзӣҲеҲ©34дәҝпјҢжҜҸиӮЎж”¶зӣҠеҮӯз©әеўһеҠ 1е…ғгҖӮжүҖд»ҘпјҢиҝҷж¬ЎдәӢ件еҲ°еә•жҳҜвҖңд№ҢйҫҷжҢҮвҖқиҝҳжҳҜдёәдәҶжүіеӣһеңЁиЎҚз”ҹе“ҒдәӨжҳ“дёҠзҡ„дәҸжҚҹиҖҢеҶ’然еҸ‘еҠЁзҡ„жҝҖиҝӣдәӨжҳ“пјҢиҝҳзңҹйҡҫиҜҙгҖӮ

иҖҢеҪ“еүҚйғЁеҲҶеҹәйҮ‘е…¬еҸёдё“жҲ·еңЁи®Ёи®әиҰҒдёҚиҰҒе‘Ҡе…үеӨ§гҖӮ

иҝҷдәӣе№ҙпјҢе…үеӨ§йӣҶеӣўеҸ‘еұ•иҝ…йҖҹпјҢд»Һжңҹиҙ§еҲ°й“¶иЎҢеҶҚеҲ°иЎҚз”ҹе“ҒпјҢеҠҝеӨҙеҮ¶зҢӣпјҢдҪҶе…үеӨ§иҝҳжҳҜдёҚиЎҢзҡ„пјҢиҝҳйңҖиҰҒвҖңж·ұеҸ‘еұ•вҖқпјҢеҒҡеҘҪйЈҺйҷ©жҺ§еҲ¶жүҚиЎҢгҖӮеҗҰеҲҷжҺҘдәҢиҝһдёүеҮәдәӢпјҢжҳҜиҰҒд»ҳеҮәд»Јд»·зҡ„гҖӮ

дҪҶ既然дәӢжғ…еҰӮжӯӨйҮҚеӨ§пјҢжҖ»еҫ—жңүдәәиҰҒиў«жҺЁеҲ°еҸ°еүҚиҙҹиҙЈзҡ„гҖӮдёҚз®ЎжҳҜи‘ӣж–°е…ғпјҢиҝҳжҳҜжқЁеү‘жіўпјҢжҖ»еҫ—иҰҒжңүдёӘиҜҙжі•гҖӮ

дёҚз®ЎжҖҺд№ҲиҜҙпјҢвҖң816дәӢ件вҖқдёҖе®ҡдјҡдјҡжҳҜиЎҢдёҡеҺҶеҸІжҖ§дәӢ件пјҢдёҖе®ҡдјҡеёҰжқҘж•ҙдёӘиЎҢдёҡзҡ„зӣ‘з®Ўж ёжҹҘпјҢеҫҲеӨҡеҲӣж–°дёҡеҠЎжҲ–и®ёдјҡжҡӮеҒңпјҢжҲ–и®ёпјҢдјҡж”№еҸҳдёҖж®өж—¶жңҹеҶ…дёӯеӣҪиӮЎеёӮд№ғиҮійҮ‘иһҚеёӮеңәзҡ„иө°еҗ‘д№ҹдёҚдёҖе®ҡгҖӮиҖҢеҜ№дёӯеӣҪиӮЎеёӮиҖҢиЁҖпјҢжҸҗй«ҳдәҶйЈҺйҷ©ж„ҸиҜҶжҳҜ件еҘҪдәӢпјҢдҪҶжҳҜпјҢеҰӮжһңе°ұжӯӨдјҡиў«еҒңжҺүжүҖжңүиЎҚз”ҹе“ҒеҲӣж–°пјҢеҲҷжңүзӮ№еӣ еҷҺеәҹйЈҹдәҶгҖӮ

жқЁеү‘жіўжӣҫиҜҙвҖңз”ұдәҺеҲҶдёҡзӣ‘з®ЎпјҢеӣҪеҶ…иЎҚз”ҹе“ҒеёӮеңәжҳҜеүІиЈӮзҡ„пјҢ银зӣ‘дјҡе’ҢеӨ®иЎҢзҡ„зӣ‘з®ЎжҳҜй’ҲеҜ№еңәеӨ–еёӮеңәдәӨжҳ“гҖӮвҖқ йӮЈд№ҲпјҢиҝҷж¬ЎдәӢ件еҗҺпјҢзӣ‘з®ЎйғЁй—ЁеҸҲиҜҘеҰӮжӯӨеӨ„зҗҶжӯӨдәӢе‘ўпјҹзӣ‘з®Ўж–№еҗ‘еҸҲиҜҘжҳҜд»Җд№Ҳж ·зҡ„пјҹ

жң¬ж–ҮжқҘжәҗпјҡhttp://business.sohu.com/s2013/jrzj189/

е…¶е®ғдҝЎжҒҜпјҡ

- http://business.sohu.com/s2013/guangdazhengquan/

- е…үеӨ§д№ҢйҫҷжҢҮи§ЈеҜҶпјҡETFеҘ—еҲ© дәӨжҳ“ж”ҫеӨ§зҷҫеҖҚ

- 8.16дәӢ件жҲ–ж”№еҶҷAиӮЎеҺҶеҸІдёҺеӨ§зӣҳиҝҗиЎҢ

- е…үеӨ§жңҹиҙ§дёҖж—Ҙз©әеҚ•жҡҙеўһ7000жүӢ д»·еҖјйҖҫ48дәҝе…ғ

- 816иЎҢжғ…жҸӯз§ҳпјҡжғҠйӯӮ24з§’йҮҢеҸ‘з”ҹдәҶд»Җд№Ҳ

- зҪ‘еҸӢжӣҫжҸҗеүҚжі„еҜҶAиӮЎжҡҙж¶ЁпјҡвҖңеҚіе°ҶеңЁ2-3з§’еҶ…е°Ҷз©әж–№жүӢи„ҡжү“ж–ӯвҖқ

- ж“ҚзәөдёӯеӣҪиӮЎеёӮеҸӘйңҖ20дәҝ

- е…үеӨ§иҜҒеҲёжҲ–дёҚжӯўжҳҜд№Ңйҫҷпјҡж——дёӢжңҹиҙ§еӨ§йҮҸеҒҡз©әиөҡеӨ§й’ұ